解析投资:2018年A股年报全貌

(来源:解析投资)

撕下4月的月历,立夏随之而至。随着年报披露收官,A股基本面的变化也完全呈现在投资者面前。

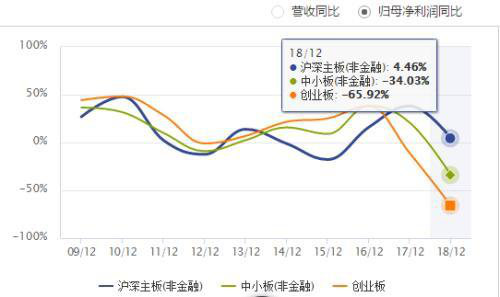

受多重因素影响,2018年A股上市公司整体经营保持平稳发展态势,其中中小型企业业绩波动较大。

截至4月30日,沪深两市共披露3591家上市公司年报。还有*ST华泽、*ST东南、*ST长生、*ST毅达、*ST新亿、越博动力、金刚玻璃、文化长城8家公司没有按时披露年报。如果它们最终在法定披露期限内未披露财报,将可能被暂停上市。

A股:营业总收入45.25万亿元,净利润3.38万亿

据Wind数据,2018年A股上市公司营业总收入为45.25万亿元,同比增长11.49%,实现净利润3.38万亿元,同比下降1.8%,较2017年减少0.06万亿元,是2009年以来A股净利润同比首度呈负数增长。

如果剔除金融行业,A股整体盈利为1.66万亿元,如再剔除两油(中石油和中石化),全年盈利为1.54万亿元,同比下降7.98%。金融业和两桶油的分量可窥一斑。

从行业来看,营收增速前三的行业是建材(28.10%)、餐饮旅游(21.93%)石油石化(20.32%),最低的是汽车行业,营收增速2.23%。

净利润增速靠前的是建材(60.01%)、石油石化(55.43%)和钢铁(29.44%)等周期性行业,而以传媒(-139.82%)、计算机(-53.77%)、通信(-38.43%)为代表的TMT行业则业绩承压,农林牧渔(-54.47%)、机械(-55.80%)、有色金属(-58.16%)同样表现不佳。

九成上市公司盈利

具体到公司,两市共有3154家上市公实现盈利,占比87.47%,盈利增幅在30%以上的公司有近千家,占比约三成。年收入超过100亿元的公司,接近600家;盈利在10亿元以上的超过400家。

其中,中石化、中石油、中国建筑3家公司收入均超万亿。净利润增速超10倍的有15家,超20倍的有海航投资、中科新材、三特索道三家。

毛利率接近六年最高水平

中国上市公司研究院发布的数据显示,2018年A股上市公司整体销售毛利率小幅度提升,销售毛利率水平为19.89%,接近近六年最高水平。

剔除银行及非银金融行业类公司及尚未公布年报的5家公司,有22家公司销售毛利率超过90%。A股毛利率百强榜上榜公司销售毛利率平均值为83.3%。分行业来看,医药生物、计算机、传媒行业入围公司数量位列前三。

投资收益比重提高

上市公司业绩整体增长的背后,是投资收益占净利润比重的提高。

已披露年报的上市公司中,有3066家公布了投资收益,其中2622家上市公司的投资收益为正数,占比超过八成。

中国人寿为居投资收益榜的第一名,2018年总投资收益为1113.96亿元,而中国平安和中国太平洋保险等依次排在后面,投资收益分别为745.89亿元和534.77亿元。

投资是把双刃剑,对于一些上市公司来说,投资收益会拖累公司。

数据显示,另有444家投资收益为负,其中华录百纳亏损最大,其亏损为负的14.81亿元。上海莱士、西部矿业、华闻传媒依次排在亏损的第二到第四名。

上海莱士的主营业务是生产和销售血液制品,2018年的就因炒股亏损拖累了公司整体业绩。2018年,上海莱士的营收为18.04亿元,同比下跌6.5%,而归属上市公司股东的利润为负15.18亿元。

70%公司分红1.14万亿元

根据2018年年报,2551家A股公司披露了现金分红方案,分红上市公司数量占去年末A股公司总数的70%以上,累计分红总额已达1.14万亿元(含当年季报、半年报、年报分红,下同),较上年同比增长7.36%。

分板块来看,中小企业板分红回报最高,创业板分红金额与分红率均为最低。

分行业来看,银行、化工与房地产业以4183.39亿元、677.46亿元、666.74亿元位居前三。银行业2018年分红总额最高,并已连续五年成A股分红总额最高的行业。

个股看,贵州茅台、吉比特和华宝股份每股股利(税前)分别为14.539元、10元和4元,位列分红榜前三名。

部分上市公司在盈利不多甚至亏损的情况下,仍然进行大额分红。时代新材、洪涛股份、平庄能源等9家公司在净利润为亏损的状态下,也公布了分红方案。

亏损企业数量、占比双增

业绩暴雷时期,有股民笑称:手上没有亏损10亿以上的股票,都不好意思说自己踩雷。

据21世纪经济报道数据,2018年A股上市公司亏损企业增至452家,为2017年的1.99倍。合计亏损额达3874.80亿元,是2017年1202.44亿元的3.22倍。亏损企业数量、占比双增加的同时,“巨亏”企业数量的增多成为重要特征。

2017年只有乐视网和石化油服两家亏损超过百亿,超过10亿元的公司25家,合计亏损784.48亿元。而2018年,共有124只个股亏损超10亿,200股亏损超5亿,数量均创历史新高。

亏损额最高的是天神娱乐,市值44亿,却创下71.51亿元巨亏记录,堪称“雷王”。排第二位的则是受到美国巨额罚款制裁的中兴通讯,全年巨亏70亿。

在2018年净利润亏损20亿以上的个股中,乐视网、利源精制、坚瑞沃能等16股的亏损数额均超过其流通市值(截至2019.4.30)。

2018年去杠杆政策的进一步深化带来财务成本的上升,以及部分上市公司商誉风险暴露,是A股公司基本面有所下行的主要原因。

巨亏增多源于商誉的大幅减值

在2018年亏损的452家上市公司中,过半亏损公司存在商誉减值。业内人士指出,部分公司的商誉减值和财务“洗澡”是巨亏现象增多的主要原因。

溢价并购是造成商誉大幅增加的根本原因。

2015年的牛市助推了当时的并购潮。2015年-2016年,A股市场并购重组迎来高峰,两年并购总量达到160家次,增发募资金额高达3.2万亿。

与之相应,A股商誉大规模上升,从2014年的3292.17亿涨至2016年的10504.25亿元,其中2015年2016年的商誉增速分别为96%和61%。

2018年,上市公司普遍过度计提甚至一次性计提也是造成业绩巨亏的主要因素。

据choice数据显示,截至2018年末,A股商誉共13059.76亿,而2018年第三季度末,这一数值为14474.50亿。也就是说,2018年A股商誉减值超1400亿,超越历年来的总和。

去年有45家上市公司商誉减值损失超过10亿元。其中“雷神”天神互娱商誉减值超过40亿元,东方精工损失近39亿元,分列前两位。此外,掌趣科技、聚力文化、人福医药、联建光电等7家公司商誉减值损失均超过20亿元。

负债率和财务费用走高

A股总体净利润的负增长,并非源于上市公司业务维度的倒退,可能是不断走高的负债率和财务费用。

据统计数据,2018年底负债率同比增长的上市公司数量多达2072家,占全部可比公司数量的59.12%。负债率走高的同时,上市公司整体财务费用也在悄然增加。

无论是资管新规对影子银行的清理还是对互金的整顿,都让上市公司原有的融资渠道受到制约,一些财务并不健康的上市公司不得不寻求成本更高的方式,进而造成财务费用的激增。

统计显示,2018年3509家非金融类上市公司合计财务费用达5465.62亿元,较2017年增加675.16亿元,这恰好与2018年上市公司总体净利润较2017年的差额相当。

退市风险概念股数量创新高

业绩暴雷频现,不少公司也被披星戴帽(*ST),成为“退市风险概念股”的一员。

据Wind数据,今年共73只股票发布实施退市风险警示公告,新增68只*ST股,创近5年新高。其中还有昔日大白马康得新、养猪第一股雏鹰农牧,青海百亿大型化工企业盐湖股份等。而中科新材、信威集团、华业资本等26家是因为被出具“无法表示意见”的审计报告才披星戴帽的。

据不完全统计,2019年来触及暂停上市条件的公司至少已有乐视网、ST保千、千山药机、*ST皇台、*ST德奥、金亚科技、*ST凯迪、*ST龙力等8家上市公司。

结束语

2018年以来,上市公司在监管趋严的背景下,向市场交出了最终的答卷。业内对于2018年上市公司年报所流露出的基本面是否见底仍存分歧,而今年以来货币政策走向、贸易风险等因素也成为不少买方机构所关注的重要变量。

未来,强监管、严执法成主旋律,上市公司唯有聚焦主业,为投资者带来高回报,才能持续健康发展。

(来源:解析投资)